Espace Presse

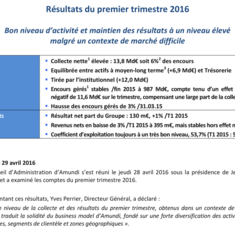

Résultats du premier trimestre 2016

Paris, France, 29 avril 2016

Bon niveau d’activité et maintien des résultats à un niveau élevé malgré un contexte de marché difficile

|

Activité |

|

|

Résultats |

|

[1] Encours et collecte nette comprenant 100%, et non la quote-part, des encours gérés et de la collecte nette des JV, sauf Wafa au Maroc pour laquelle les encours et la collecte nette sont repris pour leur quote-part

[2] Annualisé, calculé sur les encours de début de période

[3] Actifs hors Trésorerie : actions, obligations, multi-actifs, structurés/garantis, alternatif et actifs réels

Le Conseil d’Administration d’Amundi s’est réuni le jeudi 28 avril 2016 sous la présidence de Jean-Paul Chifflet et a examiné les comptes du premier trimestre 2016.

Commentant ces résultats, Yves Perrier, Directeur Général, a déclaré : « Le bon niveau de la collecte et des résultats du premier trimestre, obtenus dans un contexte de marché difficile, traduit la solidité du business model d’Amundi, fondé sur une forte diversification des activités, par expertises, segments de clientèle et zones géographiques ».

Un contexte de marché difficile

Le premier trimestre s’est inscrit dans un contexte marqué à la fois par une baisse et une volatilité élevée des marchés. Les marchés actions, français comme européens, ont baissé de 8% à 11% en moyenne[1] par rapport au premier trimestre 2015, du fait des craintes sur l’économie mondiale et sur la faiblesse du prix des matières premières, notamment le pétrole. Sur les marchés obligataires les taux sont restés bas et l’Euribor trois mois moyen est passé en territoire négatif entre les deux périodes.

Activité : collecte nette de +13,8 Md€ au T1 2016, soit 6%[2] des encours de début de période

Dans ce contexte de marché défavorable, Amundi a continué de bénéficier de son business model diversifié, par expertises, segments de clientèle et zones géographiques, et poursuivi la croissance de son activité.

La dynamique commerciale est restée positive avec une collecte nette de +13,8 Md€ sur le premier trimestre 2016, soit 6%5 des encours sous gestion de début d’année.

Cette collecte est tirée par le segment Institutionnel (+12,0 Md€), qui continue de bénéficier de la dynamique commerciale du Groupe.

Sur le segment Retail la collecte nette (+1,9 Md€) s’est ralentie, en raison de la montée de l’aversion aux risques consécutive au contexte de marché. Les évolutions sont contrastées :

- les réseaux en France enregistrent une collecte nette quasiment à l’équilibre pour les actifs moyen-long terme (-0,3 Md€), et une décollecte en fin de trimestre sur le monétaire pour la clientèle de PME (-4,3 Md€ au total) ; dans un marché français toujours difficile Amundi renforce sa part de marché[3], qui atteint 28,3% soit un gain de +1,9 points sur un an ;

- les autres canaux de distribution (Réseaux Internationaux y compris JV et Distributeurs Tiers) s’inscrivent dans une dynamique positive (collecte nette de +6,4 Md€).

La collecte nette reste équilibrée entre fonds de trésorerie (+7,0 Md€) et actifs à moyen-long terme (6,9 Md€), avec une contribution positive de l’ensemble des classes d’actifs.

Enfin, la collecte nette reste largement réalisée à l’international (+9,3 Md€, soit 68% de la collecte nette totale), équilibrée entre Europe hors de France (+4,0 Md€) et Asie (+5,0 Md€), notamment grâce à une contribution toujours forte des Joint Ventures (+3,6 Md€ pour l’essentiel en Asie).

Au total, les encours gérés sont restés quasiment stables sur le trimestre, à 987 Mds€ (soit +0,2% par rapport au 31 décembre 2015), l’effet marché négatif de -11,6 Md€ compensant la collecte nette positive.

Sur un an, les encours progressent de +3,5%, avec une collecte nette de +69,7 Md€ et un effet marché négatif de -36,7 Md€.

Le résultat net part du Groupe s’élève à 130 m€, +1% par rapport au premier trimestre 2015

Malgré un contexte de marché défavorable, le résultat net part du Groupe, à 130 M€, s’inscrit en légère progression (+0,8%) par rapport au premier trimestre 2015, reflétant les évolutions suivantes :

- les revenus sont stables hors effet de marché négatif de -14 m€ /T1 2015 : les commissions nettes affichent une bonne tenue, mais les commissions de surperformance baissent de -8 m€ /T1 2015 à 18 m€ ;

- les charges d’exploitation baissent de 1,3% /T1 2015 : cette évolution traduit pour l’essentiel l’ajustement des rémunérations variables à celle des revenus ; les coûts représentent 9,3[4] points de base des encours sous gestion contre 9,6 points de base en moyenne sur l’année 2015 ;

- le coefficient d’exploitation, à 53,7%, est en progression d’un point par rapport au premier trimestre 2015 du fait de l’impact défavorable de la baisse des marchés sur les revenus ; il reste néanmoins toujours à un très bon niveau ;

- la charge fiscale du trimestre est en baisse de 12,2% /T1 2015, du fait principalement de la baisse du taux d’impôt sur les sociétés en France ; ceci conduit à un taux effectif d’impôt de 32,4%.

Le Conseil d’administration du 28 avril 2016 a par ailleurs pris acte de la démission de Jean-Paul Chifflet de ses fonctions de Président du Conseil et d’Administrateur à l’issue du Conseil. Le Conseil a décidé de le remplacer en qualité d’Administrateur en cooptant Michel Mathieu, Directeur Général Adjoint de Crédit Agricole S.A. en charge du pôle Banque de Proximité à l’International et Directeur Général de LCL, et de porter à la Présidence du Conseil Xavier Musca, Directeur Général Délégué de Crédit Agricole S.A.

L’information financière d’Amundi pour le premier trimestre 2016 est constituée du présent communiqué de presse et de la présentation attachée, disponible sur le site http://legroupe.amundi.com.

[1] Calculés en variation de la moyenne des cours de clôture au T1 2016 par rapport au T1 2015 : CAC 40 -8,6%, SBF 120 -8,2%, Stoxx 600 -11,2%, EuroStoxx -10,5%

[2] Annualisé, calculé sur les encours de début de période

[3] Source : Europerformance NMO, fonds ouverts de droit français, mars 2016

[4] Annualisé, calculé comme les charges d’exploitation du trimestre, multipliées par 4, et divisées par les encours moyens du trimestre, hors JV

|

(m€) |

T1 16 |

T1 15 |

% var. |

|

|

Revenus nets |

395 |

408 |

-3,3% |

|

|

dont Commissions de surperformance |

18 |

26 |

-32,2% |

|

|

Charges d'exploitation |

-212 |

-215 |

-1,3% |

|

|

Résultat Brut d'Exploitation |

183 |

193 |

-5,5% |

|

|

Coefficient d'exploitation (%) |

53,7% |

52,7% |

+1,0 pts |

|

|

Autres éléments |

0 |

-3 |

NS |

|

|

QP du rés. des sociétés mises en équiv. |

7 |

6 |

+13,0% |

|

|

Résultat avant impôt |

189 |

196 |

-3,5% |

|

|

Impôts |

-59 |

-68 |

-12,2% |

|

|

Résultat net |

130 |

129 |

+1,1% |

|

|

Résultat net part du Groupe |

130 |

129 |

+0,8% |

|

|

Résultat net par action (€) |

0,77 € |

0,77 € |

+0,5% |

|

|

Encours |

Collecte |

Effet |

Effet |

|

(€bn) |

sous gestion |

nette |

Marché |

périmètre |

|

31/12/2014 |

877,5 |

|

|

|

|

Flux T1 2015 |

24,0 |

47,5 |

5,3 |

|

|

31/03/2015 |

954,3 |

|

|

|

|

Flux T2 2015 |

22,6 |

-22,9 |

- |

|

|

30/06/2015 |

954,0 |

|

|

|

|

Flux T3 2015 |

19,2 |

-21,2 |

- |

|

|

30/09/2015 |

952,0 |

|

|

|

|

Flux T4 2015 |

14,1 |

+19,0 |

- |

|

|

31/12/2015 |

985,0 |

|

|

|

|

Flux T1 2016 |

13,8 |

-11,6 |

- |

|

|

31/03/2015 |

987,2 |

|

|

|

|

|

Encours |

Encours |

% var. |

Collecte |

Collecte |

||

|

(en Md€) |

31.03.16 |

31.12.15 |

/31.12.15 |

T1-16 |

T1-15 |

||

|

Réseaux France |

95 |

102 |

-7,1% |

(4,6)1 |

0,82 |

||

|

Réseaux internationaux & JV |

95 |

94 |

+0,9% |

3,7 |

3,0 |

||

|

Distributeurs tiers |

67 |

66 |

+0,9% |

2,7 |

6,1 |

||

|

Retail |

257 |

263 |

-2,2% |

1,8 |

9,9 |

||

|

Institutionnels & souverains |

245 |

238 |

+2,8% |

8,5 |

5,4 |

||

|

Corporates & Epargne entreprise |

82 |

87 |

-5,3% |

(4,1) |

4,2 |

||

|

Assureurs CA & SG |

404 |

398 |

+1,5% |

7,6 |

4,4 |

||

|

Institutionnels |

730 |

722 |

+1,1% |

12,0 |

14,0 |

||

|

TOTAL |

987 |

985 |

+0,2% |

13,8 |

24,0 |

||

|

DONT JV |

74 |

73 |

+1,2% |

3,6 |

2,5 |

|

|

Encours |

Encours |

% var. |

Collecte |

Collecte |

||

|

(en Md€) |

31.03.16 |

31.12.15 |

/31.12.15 |

T1-16 |

T1-15 |

||

|

Actions |

122 |

125 |

-2,5% |

2,3 |

(1,2) |

||

|

Diversifiés |

116 |

117 |

-1,2% |

1,4 |

6,4 |

||

|

Obligations |

498 |

498 |

-0,0% |

1,7 |

5,9 |

||

|

Spécialisés & structurés |

65 |

60 |

+8,5% |

1,4 |

1,1 |

||

|

ACTIFS LONGS |

800 |

804 |

-0,5% |

6,9 |

12,2 |

||

|

Trésorerie |

187 |

181 |

+3,5% |

7,0 |

11,8 |

||

|

TOTAL |

987 |

985 |

+0,2% |

13,8 |

24,0 |

Contact

Thomas Lapeyre

Contacts investisseurs :

À propos de Amundi

A propos d’Amundi

Premier gérant d’actifs européen parmi les 10 premiers acteurs mondiaux[1], Amundi propose à ses 100 millions de clients - particuliers, institutionnels et entreprises - une gamme complète de solutions d’épargne et d’investissement en gestion active et passive, en actifs traditionnels ou réels. Cette offre est enrichie de services et d’outils technologiques qui permettent de couvrir toute la chaîne de valeur de l'épargne. Filiale du groupe Crédit Agricole, Amundi est cotée en Bourse et gère aujourd’hui plus de 2 300 milliards d’euros d’encours[2].

Ses six plateformes de gestion internationales[3], sa capacité de recherche financière et extra-financière, ainsi que son engagement de longue date dans l’investissement responsable en font un acteur de référence dans le paysage de la gestion d’actifs.

Les clients d’Amundi bénéficient de l’expertise et des conseils de 5 600 professionnels dans 35 pays.

Amundi, un partenaire de confiance qui agit chaque jour dans l’intérêt de ses clients et de la société.

Footnotes

- ^ [1] Source : IPE « Top 500 Asset Managers » publié en juin 2024 sur la base des encours sous gestion au 31/12/2023

- ^ [2] Données Amundi au 31/03/2025

- ^ [3] Paris, Londres, Dublin, Milan, Tokyo et San Antonio (via notre partenariat stratégique avec Victory Capital)

Footnotes