Espace Presse

Amundi - Résultats 2017 et ambitions stratégiques 2020

Paris, France, 9 février 2018

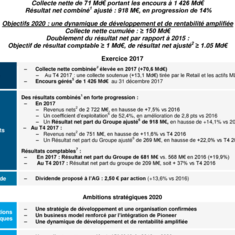

2017 : tous les objectifs annoncés lors de la cotation ont été dépassés

Collecte nette de 71 Md€ portant les encours à 1 426 Md€

Résultat net combiné[1] ajusté : 918 M€, en progression de 14%

Objectifs 2020 : une dynamique de développement et de rentabilité amplifiée

Collecte nette cumulée : ≥ 150 Md€

Doublement du résultat net par rapport à 2015 :

Objectif de résultat comptable ≥ 1 Md€, de résultat net ajusté [2] ≥ 1.05 Md€

Exercice 2017

|

Activité |

|

|

Résultats |

Des résultats combinés[1] en forte progression :

Résultats comptables[7] :

|

|

Dividende |

|

Ambitions stratégiques 2020

|

Orientations stratégiques |

|

|

Objectifs 2020 [8] |

|

Paris, le 9 février 2018

Le Conseil d’Administration d’Amundi s’est réuni le 8 février 2018 sous la présidence de Xavier Musca et a arrêté les comptes de l’exercice 2017.

Commentant ces chiffres, Yves Perrier, Directeur Général, a déclaré :

« Comme en 2016, Amundi a dépassé en 2017 les objectifs commerciaux et financiers fixés lors de sa cotation fin 2015. Ces bons résultats confirment la puissance du business model d’Amundi. Celui-ci est renforcé par l’intégration de Pioneer dans trois domaines clés : les capacités de distribution, les expertises et les talents. Dans ce contexte les nouveaux objectifs fixés pour la période 2018-2020 reflètent une amplification du développement et de la profitabilité avec, notamment, un doublement du résultat net par rapport à son niveau au moment de la cotation.».

***

I.Exercice 2017

Un très bon niveau d’activité, portant les encours sous gestion à 1 426 Md€, et des résultats en hausse sensible grâce à l’intégration de Pioneer et à la dynamique d’activité

En 2017, Amundi a connu une dynamique de croissance amplifiée par rapport à 2016, avec 70,6 Md€ de collecte nette[10] et un résultat net ajusté combiné[11] de 918 M€, en hausse de 14,1%.

Tous les objectifs annoncés lors de la cotation en novembre 2015 ont été dépassés :

- Activité : une collecte[10] de 131 Md€ en 2 ans (2016 - 2017) supérieure à l’objectif de 120 Md€ en 3 ans.

- Efficacité opérationnelle : un coefficient d’exploitation de 52,4%[10]en 2017, inférieur au maximum annoncé de 55%, et l’un des meilleurs de l’industrie.

- Rentabilité : une croissance de Bénéfice Net par Action de +12,5% en moyenne entre 2015 et 2017[12], un chiffre supérieur à l’objectif annoncé (+5% par an) malgré l’augmentation de capital réalisée en avril 2017.

- Dividende : un taux de distribution de 65% en 2017, supérieur au taux annoncé de 60%.

Ces résultats ont généré une création de valeur importante pour les actionnaires d’Amundi dont la capitalisation boursière (14,1 Md€ au 6 févier 2018) a doublé depuis la cotation le 11 novembre 2015 ; Amundi est ainsi devenue, parmi les asset managers cotés, la 1e capitalisation boursière en Europe et la 4e dans le monde.

1. Activité en 2017

Les encours sous gestion combinés atteignent 1 426 Md€ au 31 décembre 2017 bénéficiant de l’apport des encours de Pioneer (242,9 Md€), consolidé à compter du 2nd semestre 2017, d’un niveau élevé de collecte, qui atteint 70,6 Md€[10], et enfin d’un effet marché favorable (+ 26,7 Md€) en particulier sur les actions.

NB : tous les encours et collectes ci-dessous sont présentés en combiné

La collecte nette a été à la fois élevée et diversifiée, l’ensemble des segments de clientèle, des expertises de gestion et des zones géographiques ayant enregistré des flux nets positifs ; ceux-ci ont été notamment tirés par une bonne dynamique commerciale dans le Retail (70% du total), par l’International (73% du total) et par les produits Moyen-Long terme (51% du total).

Le segment Retail affiche en effet un niveau élevé d’activité, avec des flux nets en 2017 de +49,6 Md€, réalisés dans l’ensemble des canaux de distribution, à comparer avec +31,5 Md€ en 2016 :

- Cette collecte est soutenue dans les réseaux en France, notamment en actifs moyen-long terme (+4,4 Md€) grâce notamment aux souscriptions croissantes en Unités de Compte dans les contrats d’assurance-vie, confirmant la tendance positive observée depuis le 2nd semestre 2016.

- L’activité des réseaux internationaux (+10,2 Md€) progresse significativement, notamment en Italie (+9 Md€) où des flux significatifs sont enregistrés dans les réseaux UniCredit (+6,5 Md€) ce qui illustre le très bon démarrage de l’accord de partenariat.

- A noter également une très bonne dynamique des Distributeurs tiers (+17,6 Md€ contre +7,3 Md€ en 2016), principalement en Europe, au Japon et aux Etats-Unis.

- Dans les joint-ventures (JV), la collecte se maintient à un bon niveau (+17,8 Md€) notamment en Chine et en Inde.

Le segment des Institutionnels et Corporates enregistre une collecte nette solide (+21 Md€ en 2017), en retrait cependant par rapport à 2016 (+28,9 Md€) en raison notamment de la réinternalisation d’un mandat par la BCE au T1 2017 pour -6,9 Md€. Hors cet effet, la collecte nette serait quasiment stable.

Toutes les classes d’actifs ont contribué à la collecte nette en 2017. Les actifs Moyen-Long terme représentent +36,2 Md€ (+43,1 Md€ hors le mandat BCE). A noter une dynamique particulièrement favorable dans les expertises suivantes : en ETF (+10,2 Md€ [13]) où Amundi croît deux fois plus vite que le marché [14] en 2017, en immobilier (+4,9 Md€), en actifs des marchés émergents (+7,4 Md€ [13]) et en produits diversifiés (+18,9 Md€).

Enfin, la collecte nette est toujours réalisée majoritairement à l’international (73% de la collecte totale) et dans toutes les zones géographiques. L’activité a été dynamique tant en Europe (France, Italie, Allemagne notamment) qu’aux Etats-Unis et en Asie.

2. Résultats en 2017

a) Résultats comptables[15]

Les résultats comptables de l’exercice 2017 sont en forte hausse, bénéficiant à la fois de la contribution de Pioneer (consolidé au 2nd semestre) et de la performance financière du Groupe : le résultat net part du Groupe comptable (y compris coûts d’intégration et amortissement des contrats de distribution) s’élève à 681 M€, soit +19,9 % vs 2016. Le résultat net part du Groupe ajusté[16] est de 800 M€, soit +38 % vs 2016.

b) Résultats combinés[17]

Les résultats combinés, qui permettent d’apprécier la performance du Groupe à périmètre comparable, sont en croissance sensible grâce à une solide progression des revenus (intégrant un niveau élevé de commissions de surperformance et de revenus financiers) et à l’amélioration du coefficient d’exploitation.

- Les revenus nets[18] s’élèvent à 2 722M€, en hausse de +7,5% par rapport à 2016, en ligne avec la progression des encours sous gestion. Les commissions de surperformance (180 M€) sont en forte croissance, dans un contexte de marché particulièrement favorable. De plus, Amundi a bénéficié d’un niveau de revenus financiers sensiblement élevé (95 M€) lié à des cessions d’actifs.

- Les charges d‘exploitation[19] sont maitrisées, ne progressant que de +2,1% ; il en résulte un coefficient d’exploitation[16] de 52,4%, en amélioration de 2,8 points, intégrant les premiers effets des synergies.

- La quote-part de résultat des sociétés mises en équivalence (joint-ventures asiatiques essentiellement) progresse notablement (+16%, en ligne avec les encours), à 33 M€.

- Compte tenu d’une charge d’impôt[16] de 393 M€, le résultat net part du Groupe ajusté s’élève à 918 M€, en hausse de +14,1% par rapport à 2016.

3. Un 4e trimestre 2017 qui s’inscrit dans la continuité des 9 premiers mois

Activité

La collecte nette affiche un niveau soutenu (+13,1 Md€), tirée par le Retail et les actifs MLT (+10,4 Md€). Par segment de clientèle, les évolutions sont contrastées :

- une collecte nette Retail robuste (+14,2 Md€ dont +8,3 Md€ hors JV), portée en particulier par la progression des réseaux internationaux (en particulier Italie) et des distributeurs tiers (Europe, Japon). La collecte nette des réseaux France (+1,0 Md€) ainsi que des joint-ventures (+6,0 Md€) demeure dynamique.

- une légère décollecte nette du segment des Institutionnels (-1,1 Md€), liée à des sorties en produits de trésorerie (effet de saisonnalité), après une collecte nette importante au 3e trimestre (+18 Md€).

Résultats

- Données comptables :

Le résultat net part du Groupe comptable (y compris coûts d’intégration et amortissement des contrats de distribution) s’élève à 209 M€, soit +37 % vs 2016. Le résultat net part du Groupe ajusté[20] atteint 269 M€, soit +72,6 % vs 2016.

- Données combinées

Les revenus nets[21], à 751 M€, sont en croissance de +11,6% en lien avec la progression des encours, mais aussi grâce à un montant significatif de commissions de surperformance (82 M€) ainsi que de revenus financiers (34 M€, liés à des plus-values liées à des participations minoritaires). Avec une évolution modérée des charges d’exploitation[22] (+2,9%), le coefficient d’exploitation[20] s’améliore de 4,3 points et s‘établit à 50,8%. Après impôt[20], le résultat net part du Groupe ajusté atteint 269 M€ (+22%).

4. Une politique de dividende attractive

Le Conseil d’Administration a décidé de proposer à l’Assemblée Générale, qui se tiendra le 15 mai 2018, un dividende de 2,50 € par action, en numéraire, soit une croissance de +13,6%% vs 2016.

Ce dividende correspond à un taux de distribution de 65% du résultat net part du Groupe hors coûts d’intégration (sur la base du nombre d’actions fin 2017) et à un rendement de 3,6% sur la base du cours de l’action au 6 février 2018 (clôture). Ce dividende sera détaché le 22 mai 2018 et mis en paiement à compter du 24 mai 2018.

II. Ambitions stratégiques 2018-2020

L’ambition d’Amundi est de figurer parmi les leaders de l’industrie de la gestion d’actifs dans le monde, sur la base de :

- la qualité des expertises et services offerts à ses clients,

- sa dynamique de développement et de profitabilité,

- son positionnement d’acteur financier engagé.

Orientation stratégiques

La dynamique de développement d’Amundi depuis sa création et sa profitabilité illustrent la puissance de son busines-model, fondé sur les principes suivants :

- une organisation à la fois globale et locale, qui place le client au centre de l’entreprise,

- une politique d’innovation permettant d’apporter aux clients une large gamme d’expertises conformes à leurs attentes,

- des infrastructures (IT notamment) de haut niveau,

- une forte culture entrepreneuriale.

Pour la période 2018-2020, cette stratégie et cette organisation sont confirmées. L’intégration de Pioneer a renforcé ce business model dans trois domaines-clés : les capacités de distribution, les expertises et les talents.

Amundi est ainsi bien positionné pour poursuivre sa croissance rentable, selon deux axes :

- Consolider sa position de partenaire de référence dans le Retail, grâce à ses solutions d’épargne au service des réseaux et distributeurs. Amundi bénéficiera de nouveaux leviers de croissance : le partenariat avec les réseaux UniCredit (en Italie, en Allemagne, en Autriche et en Europe de l’Est), une dynamique forte du marché français, et la capacité à offrir des expertises pour renforcer les relations avec les distributeurs tiers et les JV.

- Accélérer son développement sur le segment des Institutionnels. Amundi entend d’une part renforcer sa pénétration sur l’ensemble des zones géographiques (Europe, Asie, Etats-Unis), et d’autre part accroitre ses parts de marché grâce à une gamme d’expertises élargie, notamment dans les actions et les obligations US, ainsi que dans les actifs des marchés émergents.

Par ailleurs, Amundi entend renforcer son positionnement de prestataire de services (IT, plateforme d’accès au marché…) afin de couvrir l’ensemble de la chaîne de valeur.

Acteur financier responsable et reconnu, Amundi a fait de l’engagement sociétal l’un de ses piliers fondateurs dès sa création en 2010. Cette politique sera poursuivie dans trois directions :

- La généralisation de l’intégration des critères ESG dans ses politiques d’investissement, en complément des critères financiers. Le montant des encours en Investissement Socialement Responsable atteint d’ores et déjà 168 Md€ fin 2017, ce qui fait d’Amundi un leader en Europe.

- Le renforcement de sa politique d’investisseur solidaire (« Impact Investing »), notamment par le fonds Finance & Solidarités dont les encours devraient croitre de 160 M€ à 500 M€.

- La poursuite de sa politique d’engagement vis à vis des entreprises et de ses initiatives spécifiques liées au changement climatique : JV avec EDF pour financer les projets liés à la transition énergétique, partenariat avec l’IFC[23] (« Green Bonds »)…

Comme par le passé, la stratégie d’Amundi est fondée sur la croissance organique. Celle-ci a représenté l’essentiel de la progression des encours depuis 2010.

Néanmoins, des opportunités d’acquisitions ciblées pourraient être saisies, dans la mesure où elles renforceraient le business-model et respecteraient les critères financiers du Groupe.

Objectifs financiers 2018-2020

Les objectifs financiers du Groupe pour la période 2018-2020 sont réévalués par rapport à ceux communiqués lors de la cotation et sont les suivants :

- Activité : une collecte nette cumulée d’au moins 150 Md€ sur trois ans (contre 120 Md€ pour la précédente période 2016-2018) dont 60 Md€ pour le Retail, 60 Md€ pour les Institutionnels et 30 Md€ dans les JVs ;

- Efficacité opérationnelle : un coefficient d’exploitation ≤ à 53% (contre ≤ à 55% précédemment), qui inclura certains réinvestissements destinés à financer la croissance future ;

- Rentabilité : un doublement du résultat net par rapport à 2015 (année de la cotation) correspondant à

- un résultat net comptable ≥ à 1 Md€ en 2020,

- un résultat net ajusté ≥ à 1,05 Md€, soit une croissance annuelle moyenne d’environ +7% entre 2017 [24] et 2020, contre +5% auparavant ;

- Dividende : un taux de distribution à 65% du résultat net (hors coûts d’intégration).

III. Autres informations

Augmentation de capital réservée aux salariés

Une augmentation de capital réservée aux salariés devrait avoir lieu mi-2018 [25]. Cette opération, qui vient renforcer le sentiment d’appartenance des collaborateurs après l’acquisition de Pioneer, sera réalisée dans le cadre des autorisations juridiques existantes votées par l’Assemblée générale de mai 2017.

L’incidence de cette opération sur le Bénéfice net par Action devrait être négligeable : le volume maximal de titres créés sera de 900 000 titres (soit moins de 0,5% du capital et des droits de vote) et la décote proposée aux salariés devrait être du même ordre que celle proposée lors de la première augmentation de capital réservée aux salariés en décembre 2015 (20%).

Nomination d’un nouveau membre du Conseil d’Administration

Le Conseil d’Administration d’Amundi a décidé de nommer Gianni Franco Papa, Directeur Général Délégué d’UniCredit, comme censeur, représentant du nouveau réseau partenaire d’Amundi. Il succède à François Veverka.

Calendrier de communication financière

- 27 avril 2018 : publication des résultats du 1er trimestre 2018

- 15 mai 2018 : Assemblée générale des actionnaires

- 22 mai 2018 : détachement du dividende

- 24 mai 2018 : mise en paiement du dividende

- 2 août 2018 : publication des résultats du 1er semestre 2018

- 26 octobre 2018 : publication des résultats des neuf premiers mois 2018

***

[1] Les résultats nets combinés visent à présenter les évolutions économiques d’Amundi après l’intégration de Pioneer, en année pleine, pour les exercices 2016 et 2017. Les résultats combinés intègrent donc 12 mois de résultat Pioneer pour ces deux années.

[2] Les données ajustées sont avant amortissement des contrats de distribution et avant coûts d’intégration de Pioneer qui ont une nature exceptionnelle.

[3] Données combinées intégrant Pioneer en 2016 et 2017

[4] Actifs hors trésorerie: actions, obligations, multi-actifs, actifs réels, alternatifs et structurés

[5] Encours et collecte incluant les actifs conseillés et commercialisés, et comprenant 100 % des encours gérés et de la collecte des JV asiatiques ; pour Wafa au Maroc, les encours sont repris pour leur QP

[6] Hors coûts exceptionnels liés à l’’intégration de Pioneer et hors amortissement des contrats de distribution

[7] Les résultats comptables intègrent les résultats de Pioneer depuis la date d’acquisition effective (le 3 juillet 2017). En conséquence les résultats Amundi intègrent Pioneer seulement au 2nd semestre 2017. Pour 2016, les résultats Amundi n’intègrent aucun résultat de Pioneer.

[8] Voir détails et hypothèses page 7

[9] A partir d’un résultat net 2017 combiné et ajusté, incluant un niveau de produits financier normalisé

[10] Données combinées Amundi + Pioneer

[11] Hors coûts d’intégration de Pioneer (135 M€ avant impôts et 88 M€ après impôts en 2017) et hors amortissement des contrats de distribution (44 M€ avant impôts et 30 M€ après impôts en 2017)

[12] Hors coûts d’intégration en 2017. Calculé sur un BNPA comptable, le taux de croissance annuelle moyen est de +5,8%.

[13] Hors JVs

[14] Source Deutsche Bank ETF Market review à fin décembre 2017

[15] Les résultats comptables intègrent les résultats de Pioneer depuis la date d’acquisition effective (le 3 juillet 2017). En conséquence les résultats Amundi intègrent Pioneer seulement au 2nd semestre 2017. Pour 2016, les résultats Amundi n’intègrent aucun résultat de Pioneer.

[16] Hors coûts d’intégration et hors amortissements des contrats de distribution

[17] Données combinées en 2016 et 2017 : 12 mois Amundi + 12 mois Pioneer

[18] Hors amortissement des contrats de distribution (UniCredit, SG et Bawag)

[19] Hors coûts d’intégration Pioneer

[20] Hors amortissement des contrats de distribution et hors coûts d’intégration Pioneer

[21] Hors amortissement des contrats de distribution

[22] Hors coûts d’intégration Pioneer

[23] International Finance Corporation, filiale de la Banque Mondiale

[24] Résultat net 2017 combiné et ajusté, incluant un niveau de produits financier normalisé

[25]Sous réserves des agréments nécessaires

Activité : une collecte nette cumulée d’au moins 150 Md€ sur 3 ans dont :

- 60 Md€ pour le Retail,

- 60 Md€ pour les Institutionnels,

- 30 Md€ dans les JVs

Efficacité opérationnelle : un coefficient d’exploitation ≤ à 53% qui inclura certains réinvestissements destinés à financer la croissance future.

Rentabilité : un doublement du résultat net par rapport à 2015 (année de la cotation) :

- un résultat net comptable ≥ à 1 Md€ en 2020,

- un résultat net ajusté ≥ à 1,05 Md€, soit une croissance annuelle moyenne d’environ +7% entre 2017 [26] et 2020

Dividende : un taux de distribution de 65% du résultat net (hors coûts d’intégration)

Hypothèses

Ces objectifs tiennent compte des hypothèses suivantes :

- absence d’effet marché sur la période,

- stabilité de la marge moyenne sur encours (hors JVs).

Sensibilité-clés

|

Evolution des marchés Actions |

+/- 10% |

|

+/- €25/30 Md€ d’actifs sous gestion |

|

+/- €80-85 M€ de revenus nets |

|

Evolution des Taux |

+/- 100 pts |

|

-/+ €30-35 Md€ d’actifs sous gestion |

|

-/+ 35-40 M€ de revenus nets |

Ces sensibilités n’incluent pas un effet indirect des variations de marché sur la collecte nette.

***

[26] Résultat net 2017 combiné et ajusté, avec un niveau de produits financier normalisé

|

En M€ |

2017 |

2016 |

Variation |

Q4.2017 |

Q4.2016 |

Variation |

||||||

|

Revenus nets (2) |

2 301 |

1 694 |

35,8% |

751 |

447 |

68,0% |

||||||

|

dont Commissions de gestion nettes |

|

2 029 |

|

1 510 |

|

34,4% |

|

636 |

|

388 |

|

63,7% |

|

dont Commissions de surperformance |

|

175 |

|

115 |

|

52,2% |

|

82 |

|

28 |

|

NS |

|

dont Produits nets financiers et autres produits (2) |

|

97 |

|

69 |

|

40,9% |

|

34 |

|

31 |

|

8,3% |

|

Charges d'exploitation ajustées (3) |

-1 173 |

-878 |

33,7% |

-381 |

-236 |

61,8% |

||||||

|

Résultat brut d'exploitation ajusté (2) (3) |

1 128 |

816 |

38,2% |

370 |

212 |

74,9% |

||||||

|

Coefficient d'exploitation ajusté (2) (3) |

|

51,0% |

|

51,8% |

|

-0,8 pt |

|

50,8% |

|

52,7% |

|

-1,9 pt |

|

Coût du risque & Autres |

|

-15 |

|

-1 |

|

NS |

|

-8 |

|

0 |

|

NS |

|

Sociétés mises en équivalence |

|

33 |

|

28 |

|

16,3% |

|

9 |

|

8 |

|

11,8% |

|

Résultat avant impôt (2) (3) |

1 146 |

844 |

35,8% |

370 |

219 |

69,1% |

||||||

|

Impôts sur les sociétés (2) (3) |

-347 |

-264 |

31,5% |

-102 |

-63 |

60,9% |

||||||

|

Résultat net part du Groupe ajusté (2) (3) |

800 |

579 |

38,0% |

269 |

156 |

72,6% |

||||||

|

Amortissement des contrats de distribution net d'impôts |

-30 |

-11 |

NS |

-12 |

-3 |

NS |

||||||

|

RNPG Amundi avant coûts d'intégration |

769 |

568 |

35,4% |

256 |

153 |

67,6% |

||||||

|

Coûts d'intégration Pioneer net d'impôts |

-88 |

0 |

NS |

-47 |

0 |

NS |

||||||

|

Résultat net part du Groupe |

681 |

568 |

19,9% |

209 |

153 |

37,0% |

||||||

|

BNPA (€) |

3,54 |

|

3,40 |

|

4,3% |

|

|

|

|

|

|

|

|

BNPA ajusté (€) |

4,16 |

|

3,46 |

|

20,0% |

|

|

|

|

|

|

(1) Résultats comptables : en 2017 et 2016, l’information correspond :

- Pour 2017 : addition des données d’Amundi (12 mois d’activité) et de Pioneer (6 mois d’activité).

- Pour le T4 : addition des données d’Amundi (T4) et de Pioneer (T4).

Ajustements : Retraitement des revenus nets comptables de l’amortissement des contrats de distribution (UniCredit à compter du 1er juillet 2017, SG et Bawag en 2016 et 2017), et retraitement des charges d’exploitation comptables 2017 des coûts d’intégration de Pioneer. Ces deux éléments sont repris nets d’impôts dans le tableau ci-dessus.

(2) Hors amortissement des contrats de distribution

(3) Hors coûts d’intégration Pioneer

|

En M€ |

2017 |

2016 |

Variation |

Q4.2017 |

Q4.2016 |

Variation |

||||||

|

Revenus nets (2) |

2 722 |

2 533 |

7,5% |

751 |

673 |

11,6% |

||||||

|

dont commissions de gestion nettes |

|

2 445 |

|

2 327 |

|

5,1% |

|

636 |

|

597 |

|

6,4% |

|

dont commissions de surperformance |

|

180 |

|

133 |

|

35,1% |

|

82 |

|

44 |

|

85,8% |

|

Produits nets financiers et Autres produits (2) |

|

97 |

|

73 |

|

32,9% |

|

34 |

|

31 |

|

8,3% |

|

Charges d'exploitation ajustées (3) |

-1 428 |

-1 399 |

2,1% |

-381 |

-371 |

2,9% |

||||||

|

Résultat brut d'exploitation ajusté (2) (3) |

1 295 |

1 134 |

14,2% |

370 |

302 |

22,4% |

||||||

|

Coefficient d'exploitation ajusté (2) (3) |

|

52,4% |

|

55,2% |

|

-2,8 pt |

|

50,8% |

|

55,1% |

|

-4,3 pt |

|

Coût du risque & Autres |

|

-16 |

|

-5 |

|

NS |

|

-8 |

|

-1 |

|

NS |

|

Sociétés mises en équivalence |

|

33 |

|

28 |

|

16,3% |

|

9 |

|

8 |

|

11,8% |

|

Résultat avant impôt (2) (3) |

1 311 |

1 158 |

13,3% |

370 |

309 |

19,9% |

||||||

|

Impôts sur les sociétés (2) (3) |

-393 |

-352 |

11,8% |

-102 |

-88 |

15,2% |

||||||

|

Résultat net part du Groupe ajusté (2) (3) |

918 |

805 |

14,1% |

269 |

220 |

22,0% |

||||||

|

Amortissement des contrats de distribution net d'impôts |

-30 |

-11 |

NS |

-12 |

-3 |

NS |

||||||

|

Coûts d'intégration Pioneer net d'impôts |

-88 |

0 |

NS |

-47 |

0 |

NS |

||||||

|

Résultat net part du Groupe |

800 |

794 |

0,8% |

210 |

218 |

-3,7% |

(1) Résultats combinés : en 2017 et 2016, l’information correspond :

- Pour 2017 : addition des données d’Amundi (12 mois d’activité) et de Pioneer (12 mois d’activité).

- Pour le T4 : addition des données d’Amundi (T4) et de Pioneer (T4).

Ajustements : retraitement des revenus nets de l’amortissement des contrats de distribution (UniCredit à compter du 1er juillet 2017, SG et Bawag en 2016 et 2017), et retraitement des charges d’exploitation 2017 des coûts d’intégration de Pioneer. Ces deux éléments sont repris nets d’impôts dans le tableau ci-dessus.

(2) Hors amortissement des contrats de distribution

(3) Hors coûts d’intégration Pioneer

|

(Md€) |

Encours sous gestion |

Collecte nette |

Effet marché |

Effet périmètre |

|||

|

Au 31/12/2015 |

985 |

|

|

|

|||

|

Flux T1 2016 |

+13,8 |

-11,6 |

/ |

||||

|

Au 31/03/2016 |

987 |

|

|

|

|||

|

Flux T2 2016 |

+3,0 |

+13,6 |

/ |

||||

|

Au 30/06/2016 |

1 004 |

|

|

|

|||

|

Flux T3 2016 |

+22,3 |

+19,7 |

+8,6 |

KBI GI |

|||

|

Au 30/09/2016 |

1 054 |

|

|

|

|||

|

Flux T4 2016 |

+23,1 |

+0,1 |

+5,0 |

CAI Investors |

|||

|

Au 31/12/2016 |

1 083 |

|

|

|

|||

|

Flux T1 2017 |

+32,5 |

+12,5 |

/ |

||||

|

Au 31/03/2017 |

1 128 |

|

|

|

|||

|

Flux T2 2017 |

|

-3,7 |

-3,1 |

/ |

|

||

|

Au 30/06/2017 |

1 121 |

|

|

|

|

||

|

Intégration de Pioneer Investments |

/ |

/ |

/ |

+242,9 |

Pioneer |

||

|

Flux T3 2017 |

|

+31,2 |

+5,3 |

/ |

|

||

|

Au 30/09/2017 |

1 400 |

|

|

|

|

||

|

Flux T4 2017 |

|

+13,1 |

+12,7 |

/ |

|

||

|

Au 31/12/2017 |

1 426 |

|

|

|

|

||

|

|

Encours |

Encours |

% var. |

Collecte |

Collecte |

Collecte |

Collecte |

Collecte |

||||

|

(Md€) |

31.12.17 |

31.12.16 |

/31.12.17 |

12M17 |

12M16 |

T4-17 |

T3-17 |

T4-16 |

||||

|

Réseaux France* |

107 |

100 |

+7,3% |

+4,0 |

-2,6 |

+1,0 |

+1,8 |

+1,7 |

||||

|

Réseaux internationaux & JV |

236 |

206 |

+14,8% |

+28,0 |

+26,8 |

+8,4 |

+7,0 |

+12,6 |

||||

|

Distributeurs tiers |

181 |

163 |

+11,2% |

+17,6 |

+7,3 |

+4,8 |

+4,3 |

+5,2 |

||||

|

Retail |

524 |

469 |

+11,9% |

+49,6 |

+31,5 |

+14,2 |

+13,1 |

+19,5 |

||||

|

Institutionnels** & souverains |

354 |

340 |

+4,2% |

+10,8 |

+17,1 |

-5,3 |

+11,3 |

-2,0 |

||||

|

Corporates & Epargne entreprise |

129 |

115 |

+11,6% |

+7,9 |

+13,8 |

+5,0 |

+6,3 |

+11,8 |

||||

|

Assureurs CA & SG |

419 |

405 |

+3,4% |

+2,3 |

-2,0 |

-0,8 |

+0,4 |

-7,7 |

||||

|

Institutionnels |

902 |

860 |

+4,8% |

+21,0 |

+28,9 |

-1,1 |

+18,0 |

+2,1 |

||||

|

TOTAL |

1 426 |

1 329 |

+7,3% |

+70,6 |

+60,4 |

+13,1 |

+31,2 |

+21,6 |

||||

|

dont JV |

118 |

99 |

+18,3% |

+17,8 |

+24,8 |

+6,0 |

+4,5 |

+12,3 |

* Réseaux France : collecte nette sur actifs moyen-long terme de +4,4 Md€ en 2017, dont +0,9 Md€ au T4 2017

** Y compris Fonds de fonds

|

(Md€) |

Encours 31.12.17 |

Encours 31.12.16 |

% var. /31.12.16 |

Collecte 12M17 |

Collecte 12M16 |

Collecte T4-17 |

Collecte T3-17 |

Collecte T4-16 |

||||

|

Actions |

232 |

200 |

+16,2% |

+10,7 |

+10,5 |

+3,7 |

+2,9 |

+1,3 |

||||

|

Diversifiés |

256 |

231 |

+10,6% |

+18,9 |

+12,1 |

+5,7 |

+4,9 |

+3,8 |

||||

|

Obligations |

646 |

644 |

+0,3% |

+3,8* |

+21,3 |

-0,2 |

+7,0 |

+12,5 |

||||

|

Réels, alternatifs et structurés |

70 |

65 |

+7,8% |

+2,8 |

+1,3 |

+1,2 |

-0,1 |

+0,9 |

||||

|

ACTIFS MLT |

1 203 |

1 140 |

+5,6% |

+36,2 |

+45,2 |

+10,4 |

+14,7 |

+18,5 |

||||

|

Trésorerie |

223 |

189 |

+17,7% |

+34,4 |

+15,2 |

+2,7 |

+16,5 |

+3,1 |

||||

|

TOTAL |

1 426 |

1 329 |

+7,3% |

+70,6 |

+60,4 |

+13,1 |

+31,20 |

+21,6 |

* Effet de la réinternalisation par la BCE d’un mandat de gestion au T1 2017 (-6,9 Md€)

|

|

Encours |

Encours |

% var. |

Collecte |

Collecte |

Collecte |

Collecte |

Collecte |

||||

|

(Mds€) |

31.12.17 |

31.12.16 |

/31.12.16 |

12M17 |

12M16 |

T4-17 |

T3-17 |

T4-16 |

||||

|

France |

841* |

800 |

+5,1% |

+19,4 |

+16,0 |

-8,3 |

+19,3 |

-1,7 |

||||

|

Europe hors France |

325 |

295 |

+10,0% |

+22,9 |

+18,3 |

+10,8 |

+4,5 |

+9,6 |

||||

|

Asie |

177 |

153 |

+15,9% |

+23,6 |

+26,7 |

+8,3 |

+7,2 |

+13,3 |

||||

|

Reste du monde |

83 |

81 |

+3,0% |

+4,7 |

-0,6 |

+2,3 |

+0,2 |

+0,4 |

||||

|

TOTAL |

1 426 |

1 329 |

+7,3% |

+70,6 |

+60,4 |

+13,1 |

+31,2 |

+21,6 |

||||

|

TOTAL Hors FRANCE |

585 |

529 |

+10,7% |

+51,2 |

+44,4 |

+21,4 |

+11,8 |

+23,3 |

* dont 405 Md€ pour les assureurs Groupe

I. Compte de résultat 2017

- Données comptables

En 2017, l’information correspond à 12 mois d’activité d’Amundi et à 6 mois d’activité de Pioneer depuis le 1er juillet 2017. En 2016, l’information correspond à 12 mois d’activité d’Amundi.

Afin de présenter un compte de résultat plus proche de la réalité économique, les ajustements suivants sont réalisés :

- en 2017 : retraitement des coûts d’intégration liés à Pioneer

- en 2016 et en 2017 : amortissement des contrats de distribution (comptabilisé en déduction des revenus nets) avec SG et BAWAG, et à compter du T3 2017 avec UniCredit.

- Données combinées

En 2017 et 2016, l’information correspond :

- pour l’année : à l’addition des données d’Amundi (12 mois d’activité) et de Pioneer (12 mois d’activité).

- pour le T4 : à l’addition des données d’Amundi (T4) et de Pioneer (T4).

Les données Pioneer pour 2016 et au S1 2017 tiennent compte notamment des éléments suivants :

- Périmètre concerné par la transaction (hors Pologne et hors Inde)

- Normalisation du taux d’impôt de Pioneer

Les données combinées sont différentes des données pro forma (telles que présentées dans le Document de Référence 2016) qui intégraient des retraitements liés aux hypothèses de financement de l’acquisition de Pioneer : frais financiers supplémentaires, moindres produits financiers.

- NB : sur les données comptables et combinées

Coûts d’intégration de Pioneer Investments :

- Exercice 2017 : 135 M€ avant impôts et 88 M€ après impôts

- T4 2017 : 77 M€ avant impôts et 47 M€ après impôts

Amortissement des contrats de distribution :

- Exercice 2017 : 44 M€ avant impôts et 30 M€ après impôts

T4 2017 : 18 M€ avant impôts et 12 M€ après impôts

II. Amortissement des contrats de distribution avec UniCredit

Lors de l’acquisition de Pioneer, des contrats de distribution de 10 ans ont été conclus avec les réseaux d’UniCredit en Italie, Allemagne, Autriche et République Tchèque; la valorisation brute de ces contrats s’élève à 546 M€ (comptabilisés au bilan en Actifs Incorporels). Parallèlement, un montant d’Impôt Différé Passif de 161 M€ a été reconnu. Le montant net est donc de 385 M€, qui sont amortis de manière linéaire sur 10 ans, à compter du 1er juillet 2017.

Dans le compte de résultat du Groupe, l’incidence nette d’impôt de cet amortissement sera de 38 M€ en année pleine (soit 55 M€ avant impôts), comptabilisés en « Autres revenus », et qui viendra s’ajouter aux amortissements existants des contrats de distribution avec SG et Bawag de 11 M€ nets d’impôts en année pleine, soit 17 M€ avant impôts.

III. Indicateur Alternatif de Performance

Résultat net ajusté

Afin de présenter un indicateur de résultat plus proche de la réalité économique, Amundi publie un Résultat net ajusté qui se réconcilie avec le résultat net part du Groupe comptable de la manière suivante :

|

M€ |

2017 (1) |

2016 (2) |

|

Résultat net comptable part du Groupe |

681 |

568 |

|

+ Coûts d'intégration nets d’impôts |

+88 |

0 |

|

+ Amortissement des contrats de distribution nets d’impôts |

+30 |

+11 |

|

Résultat net ajusté part du Groupe |

800 |

579 |

(1) 12 mois d'Amundi et 6 mois de Pioneer(2) 12 mois d'Amundi

Résultat net combiné

Par ailleurs, pour apprécier la performance du nouveau Groupe à périmètre comparable, Amundi publie un résultat net combiné qui inclut 12 mois de Pioneer en 2016 et 6 mois de Pioneer en 2017 :

|

M€ |

2017 |

2016 |

|

Résultat net comptable part du Groupe |

681 |

568 |

|

+ Résultats de Pioneer au 1er semestre 2017 |

+119 |

/ |

|

+ Résultats de Pioneer année 2016 |

/ |

+226 |

|

Résultat net combiné part du Groupe |

800 |

794 |

Actionnariat

|

31 décembre 2015 |

31 décembre 2016 |

31 décembre 2017 |

||||

|

(actions) |

% d’intérêt |

(actions) |

% d’intérêt |

(actions) |

% d’intérêt |

|

|

Groupe Crédit Agricole |

126 321 001 |

75,5% |

127 001 233 |

75,6% |

141 057 399 |

70,0% |

|

Salariés |

453 557 |

0,3% |

413 753 |

0,2% |

426 085 |

0,2% |

|

Flottant |

40 470 679 |

24,2% |

40 449 438 |

24,1% |

59 985 943 |

29,8% |

|

Autocontrôle (programme de liquidité) |

0 |

0,0% |

61 045 |

0,1% |

41 135 |

0,02% |

|

Nombre d’actions en fin de période |

167 245 237 |

100,0% |

167 925 469 |

100,0% |

201 510 562 |

100,0% |

|

Nombre moyen d’actions de la période |

166 810 578 |

/ |

167 366 374 |

/ |

192 401 181 |

/ |

- Nombre moyen d’actions en 2015, 2016 et 2017 au prorata temporis

Contacts

Anthony Mellor

Contacts investisseurs :

Thomas Lapeyre

Contacts investisseurs :

À propos de Amundi

A propos d’Amundi

Premier gérant d’actifs européen parmi les 10 premiers acteurs mondiaux[1], Amundi propose à ses 100 millions de clients - particuliers, institutionnels et entreprises - une gamme complète de solutions d’épargne et d’investissement en gestion active et passive, en actifs traditionnels ou réels. Cette offre est enrichie de services et d’outils technologiques qui permettent de couvrir toute la chaîne de valeur de l'épargne. Filiale du groupe Crédit Agricole, Amundi est cotée en Bourse et gère aujourd’hui plus de 2 300 milliards d’euros d’encours[2].

Ses six plateformes de gestion internationales[3], sa capacité de recherche financière et extra-financière, ainsi que son engagement de longue date dans l’investissement responsable en font un acteur de référence dans le paysage de la gestion d’actifs.

Les clients d’Amundi bénéficient de l’expertise et des conseils de 5 600 professionnels dans 35 pays.

Amundi, un partenaire de confiance qui agit chaque jour dans l’intérêt de ses clients et de la société.

Footnotes

- ^ [1] Source : IPE « Top 500 Asset Managers » publié en juin 2024 sur la base des encours sous gestion au 31/12/2023

- ^ [2] Données Amundi au 31/03/2025

- ^ [3] Paris, Londres, Dublin, Milan, Tokyo et San Antonio (via notre partenariat stratégique avec Victory Capital)

Footnotes